到底增加小型股有無增加溢酬可能性? (二),這是上一篇用Vanguard VB來做組合。

此篇我們在看另一個範例,這次搭配的是Vanguard小型價值股ETF 股票代號:VBR,期間為2005-2015年這11年尺度。

晨星九公格(2012-2016-VBR)

VBR這4年間,在晨星九公格內都是偏左下,很明顯就是偏價值股類,而這4年VBR風格都很一致,沒有飄移太多。

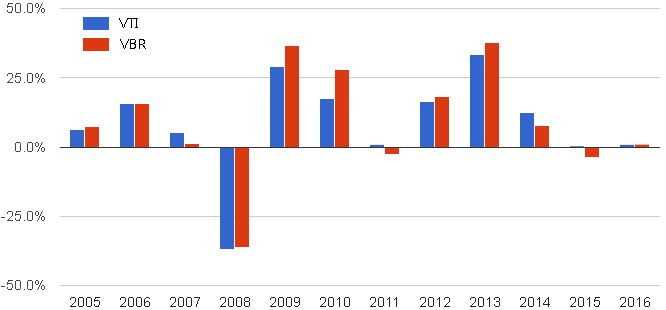

2005-2016 VTI & VBR 報酬圖

2005-2015-VTI+VBR 比例報酬表

這11年期間VTI年化報酬7.39%,而VBR為7.19%。

意思就是這11年間如果你想用VBR來提升美國市場報酬可能是沒有辦法的,從VBR配10%開始到搭配到70%,也是無法贏過單純持有VTI報酬。

我想這跟很多人的認知不太一樣,因為歷史總是告訴我們小型價值股的溢價一直優於小型成長股,不過這11年卻不是這樣,的確是滿特別的,不過畢竟只有11年尺度比較,還是稍嫌不足。

也許投資人在考慮是否加入小型股來提升報酬前,可以選擇較中性的小型股來搭配,至少在中間值,也不用預測下一個十年期間小型股會有怎樣的走向,是較保險的最法之一。

上一篇我們是用VTI+VB(小型核心)的確是只要增加10%,就可以明顯看出報酬增加,下一篇我們在用VTI+VBK(小型成長)來看看會有怎麼樣的結果。

~續待

沒有留言:

張貼留言